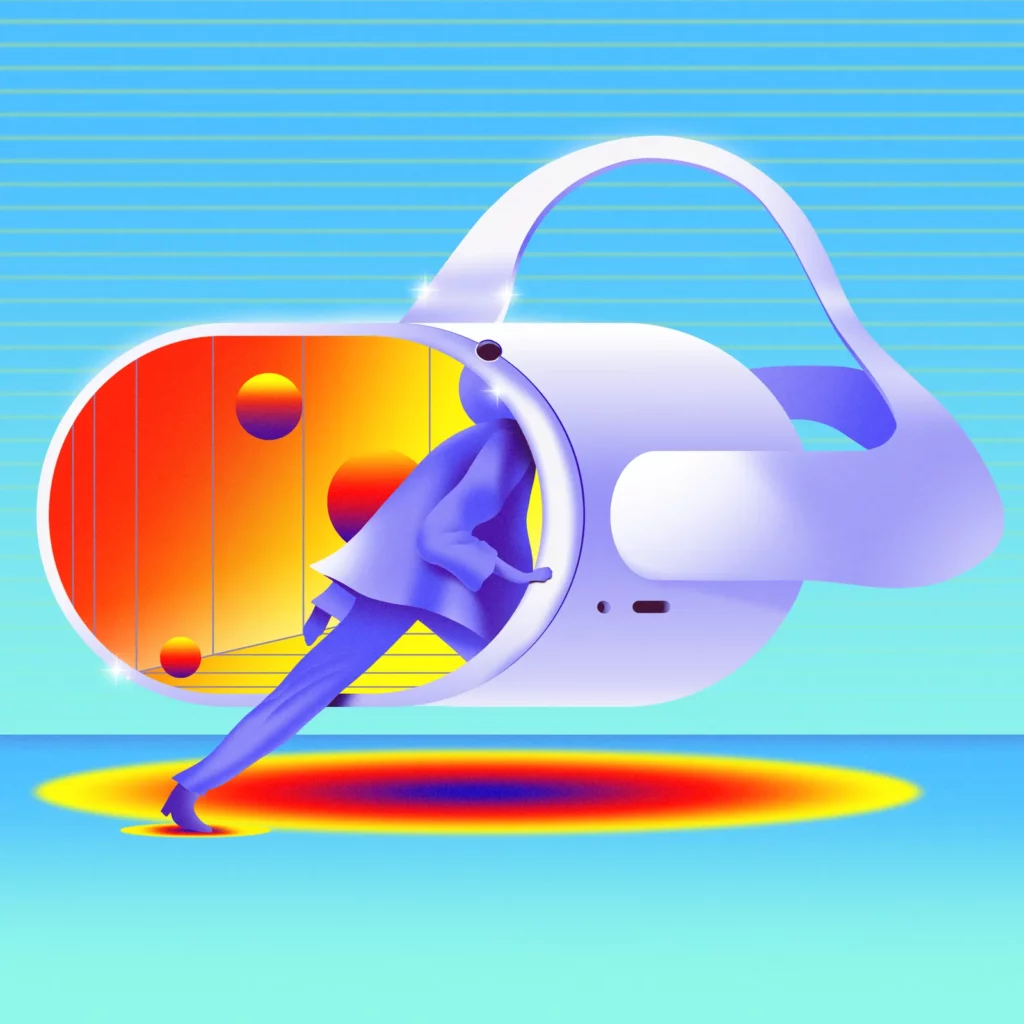

Le monde bascule vers une nouvelle ère de réalité virtuelle. Les consommateurs se plongent de plus en plus dans des mondes virtuels et les entreprises investissent massivement dans le métavers. L’essor de l’immobilier virtuel et l’implantation de bureaux virtuels par des marques renommées ne font que souligner cette tendance. Citigroup prévoit que le métavers attirera 5 milliards d’utilisateurs d’ici 2030, avec une valeur de marché estimée entre 8 et 13 trillions de dollars. La réalité virtuelle devient la nouvelle réalité.

En tant qu’éléments indissociables de l’écosystème du métavers, les institutions financières doivent s’adapter de toute urgence à cette mutation. Elles doivent faciliter des transactions instantanées et fluides pour l’achat et la vente d’actifs virtuels, garantissant un accès aisé aux ressources financières. Les banques doivent fournir des systèmes de paiement virtuels en temps réel et des taux de change numériques équitables, tout en gérant des portefeuilles de patrimoine virtuel complexes et en traitant d’importants volumes de données clients.

Dans cet esprit, nous essayons de présenter une vision holistique de la façon dont les services financiers sont appliqués au sein du métavers, en offrant des perspectives sur la manière dont ils devraient s’adapter.

L’avenir de la finance dans le métavers

En nous appuyant sur le cadre proposé en 2002 par Paul Raskin et ses collègues, nous identifions les forces motrices clés qui pilotent cette transformation de l’état actuel vers un avenir dominé par la réalité virtuelle : les tendances démographiques, les dynamiques sociales, les progrès technologiques, les structures de gouvernance, les considérations environnementales et les influences culturelles.

Nous nous servons de ces forces motrices pour définir le rôle futur des services financiers au sein du métavers.

Démographie

Le métavers attire principalement les jeunes, y compris les mineurs, ce qui exige une vigilance éthique de la part des prestataires de services financiers afin de prévenir d’éventuelles manipulations de clients.

Étant donné que la réalité virtuelle transcende les frontières physiques, la clientèle sera géographiquement et ethniquement diversifiée. Les institutions financières doivent répondre à cette clientèle hétéroclite en proposant des produits adaptés, une formation client approfondie, des processus d’intégration simplifiés et des incitations non financières pour attirer et fidéliser les clients dans le domaine virtuel.

Gouvernance

La nature décentralisée du métavers, envisagé comme un effort collaboratif entre les utilisateurs, soulève des inquiétudes importantes en matière de gouvernance et de gestion. La finance virtuelle reposera sur des systèmes décentralisés fonctionnant initialement aux côtés de la finance centralisée traditionnelle. Sans banques centrales pour réguler ou garantir la liquidité, la masse monétaire dans le métavers, dominée par les cryptomonnaies, pose de sérieux défis.

Les institutions financières peuvent contribuer à fournir des liquidités supplémentaires, à stabiliser les marchés d’actifs numériques et à gérer diverses formes de monnaie virtuelle, y compris les jetons en jeu, les stablecoins et les monnaies numériques de banque centrale. En l’absence d’autorités centralisées, elles doivent s’attaquer à la volatilité inhérente aux actifs numériques tels que les jetons, qui peuvent être fongibles et non fongibles (cryptomonnaies et NFT). Une stratégie viable à court terme pour atténuer cette instabilité consiste à regrouper ces jetons dans des paniers d’actifs diversifiés.

L’écosystème décentralisé du métavers facilite des transactions fluides sur diverses plateformes décentralisées, ce qui peut être bénéfique pour les institutions financières. Pour relever les défis d’interopérabilité, les institutions devraient établir une présence sur plusieurs plateformes, garantissant l’échange sans effort de cryptomonnaies et de NFT. Elles peuvent également combler le fossé entre le monde physique et le monde virtuel en proposant des produits qui répondent aux deux réalités.

Par exemple, les cartes de crédit pourraient fonctionner à la fois en monnaie fiduciaire et en monnaie virtuelle, permettant aux utilisateurs d’acheter des actifs numériques dans le métavers ou du carburant dans le monde réel. Les portefeuilles numériques peuvent être directement liés aux comptes bancaires traditionnels et des hypothèques sur des actifs virtuels peuvent être obtenues en garantie d’actifs physiques ou de NFT. Les NFT du « monde réel » pourraient symboliser des objets physiques.

Progrès technologiques

Les progrès technologiques obligeront les institutions à adopter les normes du Web 3.0 et à investir dans des technologies immersives de pointe.

La gestion des vastes quantités de données générées dans le métavers constituera un défi. Les protocoles de collecte, de propriété et de distribution des données définiront l’avenir de la finance virtuelle. Les banques doivent être prêtes à stocker et à gérer les transactions d’actifs numériques aux côtés des informations privées des clients. L’intelligence artificielle peut jouer un rôle important dans ce processus.

Cette complexité technologique croissante exige une formation complète tant pour les clients que pour les professionnels de la finance. Les institutions vont probablement étendre leurs bureaux virtuels et utiliser des avatars pour interagir avec les clients dans le métavers, ce qui nécessite une expertise dans les technologies immersives avancées telles que la réalité virtuelle (VR) et la réalité augmentée (AR). Une publicité active sera nécessaire pour attirer les clients vers ces espaces virtuels. Des animations supplémentaires, telles que des jeux et des ventes de produits virtuels, peuvent s’avérer utiles.

La gestion de portefeuilles d’investissement complexes comprenant des jetons non fongibles, des cryptomonnaies et d’autres actifs numériques sera essentielle. Étant donné la confusion potentielle liée à la multitude d’actifs numériques, les institutions financières auront besoin de l’intelligence artificielle pour rationaliser la gestion de portefeuille. Elles devront également fournir des services de séquestre clés pour sécuriser l’accès aux portefeuilles numériques, de la même manière que les banques traditionnelles protègent les objets de valeur dans des coffres-forts.

La concurrence des géants de la technologie tels que Meta, Amazon et Alphabet, qui se sont déjà aventurés dans les services financiers et qui sont prêts à étendre leur portée à la finance virtuelle, sera rude. C’est pourquoi la montée en compétences et la reconversion de leurs employés sont essentielles. Ces défis seront relevés par des investissements dans des solutions technologiques innovantes.

Dynamiques sociales et influences culturelles

L’authentification des individus pour des transactions sécurisées constitue un obstacle notable. Des identifiants persistants et vérifiables, tels que des jetons uniques non transférables agissant comme des CV transparents et permanents, peuvent remplacer les identités traditionnelles. Les « preuves à connaissance nulle » sont des mécanismes qui permettent de vérifier les transactions sans révéler d’informations privées.

L’utilisation des données est au cœur des préoccupations concernant la manipulation potentielle des clients. Des définitions claires de la propriété des données, similaires aux réglementations de l’open banking, sont essentielles pour aborder ces questions efficacement.

Des technologies telles que les environnements d’exécution de confiance (TEE), qui offrent un traitement séparé et sécurisé du code et des données, renforcent la confiance des clients. Les technologies blockchain et l’informatique quantique, qui offrent une sécurité accrue pour le stockage et le transfert des données, sont cruciales pour relever les défis de la cybersécurité.

Considérations environnementales

Le passage à des bureaux virtuels peut atténuer les pressions environnementales en réduisant les besoins en construction,en services publics et en transports. Toutefois, les opérations blockchain nécessitent une consommation d’électricité importante. Le traitement et le stockage des données restent des activités énergivores et nécessitent de nouvelles solutions d’économie d’énergie.

Conclusion

À court terme, les services financiers en réalité virtuelle doivent assurer des transitions fluides entre le monde physique et le monde virtuel et entre les différentes plateformes du métavers. À long terme, on s’attend à ce que les utilisateurs s’immergent profondément dans le métavers, y effectuant toutes leurs activités essentielles, telles que les études, le travail et la socialisation. Cette immersion favorisera de nouvelles normes culturelles et remodelera les modes de consommation,le métavers devenant une plateforme mondiale unifiée qui améliore l’accessibilité tout en concentrant potentiellement la domination du marché entre quelques entreprises.

Les progrès technologiques et l’intelligence artificielle, y compris la technologie d’interface cerveau-ordinateur,révolutionneront les flux de travail, marginalisant les rôles humains dans diverses professions et rationalisant les transactions et le traitement des données clients. En conséquence, les modèles traditionnels de services financiers pourraient devenir obsolètes à mesure que l’intelligence artificielle et d’autres technologies automatiseront entièrement les processus financiers.

Nous pensons que cette analyse prospective des services financiers dans le métavers est susceptible d’offrir des insights précieux aux universitaires, aux praticiens financiers et aux décideurs politiques.